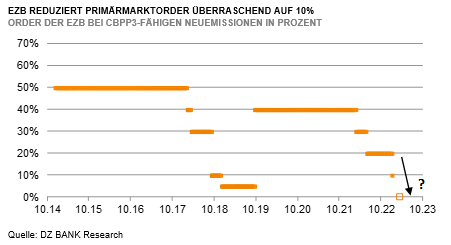

EZB hat überraschend ihre Covered Bond Käufe reduziert

Die Zentralbank reduzierte ihre Primärmarktorder für Covered Bonds Anfang dieser Woche unerwartet von 20% auf 10%, ab März könnte diese Quote auf null sinken.

Wir sind ursprünglich davon ausgegangen, dass die EZB ihre Primärmarktkäufe für das dritte Covered Bond Kaufprogramm (CBPP3) erst ab März mit dem Start der Verringerung des Reinvestitionsvolumens unter dem Anleihekaufprogramm (APP) reduzieren wird (siehe unseren Blog-Beitrag vom 6. Februar). Laut Medienberichten reduzierte die EZB den Zeichnungsauftrag für CBPP3-fähigen Neuemissionen aber bereits am Dienstag (7. Februar) von zuvor 20% auf nur noch 10% des jeweils geplanten Emissionsvolumens. Der schnelle Ausstieg aus dem Covered Bond Primärmarkt dürfte nicht nur uns, sondern auch andere Marktteilnehmer überrascht haben. Zumal im Februar Reinvestitionen im CBPP3-Portfolio von 6,1 Mrd. Euro anstehen, der höchste Monatswert in diesem Jahr. Auf der anderen Seite hat die EZB seit dem Auslaufen der Nettoneukäufe Ende Juni 2022 nach unseren Berechnungen bis Ende Januar 2023 insgesamt 1,1 Mrd. Euro an Covered Bonds mehr gekauft, als fällig wurden (unter Berücksichtigung von quartalsweisen Adjustierungen). Womöglich ist auch dieser vorhandene Puffer ein Argument für die Zentralbanker gewesen, die Primärmarktorder vorzeitig zu reduzieren.

Wir gehen davon aus, dass die EZB ihre Order für Covered Bond Neuemissionen ab März weiter reduzieren und womöglich bereits ganz aus dem Primärmarktgeschäft aussteigen wird. Wenn Emittenten aus der Eurozone noch von der verbleibenden Unterstützung der Zentralbank für ihre Neuemissionen profitieren wollen, müssten sie ihre neuen Anleihen bis Monatsende auflegen. Das könnte aus unserer Sicht dazu führen, dass eventuell einige Emittenten ihre ohnehin geplanten Neuemissionsprojekte vorziehen werden. Die Neuemissionen in dieser Woche haben allerdings auch gezeigt, dass sich gedeckte Anleihen derzeit gut bei privaten Investoren platzieren lassen, wenn die Laufzeit nicht zu lang ist oder die Emittenten eine angemessene Neuemissionsprämie bieten. Vor dem Hintergrund dieser Gemengelage erwarten wir im Februar noch einige Neuemissionen, was den Druck auf die Covered Bond Swapspreads im Sekundärmarkt in den nächsten Wochen aufrechterhalten sollte. Wir bleiben bei unserer Einschätzung, dass sich der Swapspread des iBoxx € Covered Index im Laufe des Monats noch etwas von seinem aktuellen Stand bei rund 19 Basispunkten (Stand 8. Februar 2023, 17:00 Uhr) ausweiten dürfte. Da sich die EZB vermutlich ab März mit ihren Covered Bond Käufen nur noch auf den Sekundärmarkt konzentrieren wird und das Neuemissionsgeschäft nachlassen sollte, könnte es ab diesem Zeitpunkt zu einer leichten Gegenbewegung bei den Spreads kommen.

-Thorsten Euler